気になっています。

今回のトピックはこちら

デメリット多し!

新NISAで高配当株NGな人5選

っと夢の配当生活に興味ある方向けに

解説していきます

今回のブログ記事は

YouTubeでも解説しているのでどうぞ!

ぜひ一緒に学んでいきましょう!

資産運用の状況はこちら

結果だけ知りたい方は

最後のまとめにどうぞ☺

目次に戻る

資産運用の記事はこちらにまとめています。

合わせて読むと資産が爆増しますのでぜひ!

『節約のまとめ記事』

『新NISAなどの投資のまとめ記事』

新NISAの投資スタイル

新NISAにおいて

投資スタイルは様々あります

例えば

王道のインデックス投資1本の人もいれば

高配当株投資でマネーマシンを作る人

ハイリスクなNASDAQ100, FANG+, インド株に投資する人

債券やゴールドでリスクヘッジする人がいます

今回はその中でも

残酷ですが高配当株投資をオススメできない人をまとめました

新NISA:高配当株投資をするパターン

え!? 高配当株って

インデックス投資より難しいの?

断言すると、高配当株投資は結構難しいです

でも待ってください

オススメできない理由を学べば、

逆にどういう人ならOKかが理解できます

また、

オススメできない人に当てはまっても

それに対する対策案も用意したので安心してください

高配当株投資は働かずとも配当金がチャリンチャリンと

マネーマシンのようにお金が懐に入ってきます

まさに自分は働かずとも

お金が働いてくれて、勝手にお金増える夢の配当金生活を叶えてくれます

新NISAで投資を続けるのは難しい

その一方でインデックス投資でさえも

投資を続けるのは3年までとデータがあります

その理由の1つとしては

投資は様々な誘惑が潜んでします

投資はメンタルが9割と言われるほど、

続けるのが難しいことを認識いただけたらと思います

高配当株投資のメリット・デメリット

後でも詳しく解説しますが

高配当株投資のメリット・デメリットをまとめると

インデックス投資と高配当株投資は

お互いを補ってくれてことがわかると思います

私自身も両方に投資していますが、

それぞれのメリットを補ってくれるのでメンタルが穏やかになれます

ぜひこの動画を最後まで見ていただけると

新NISAでの投資がワンランクアップします

一緒に学んでいきましょう!

ちなみに

高配当株と便宜上言っているものの

高配当ETFも示しているのでご理解いただけると嬉しいです

高配当株とは、1企業の個別株のことで

高配当ETFとは、50社、100社とたくさんの企業の

詰め合わせパックと考えてください

私のスタンスとしては

高配当株が結構好きで

ブログでは高配当株関連の記事をたくさん書いています

需要あればYouTubeでもバンバン解説していこうと思いますので、リクエストいただけると嬉しいです

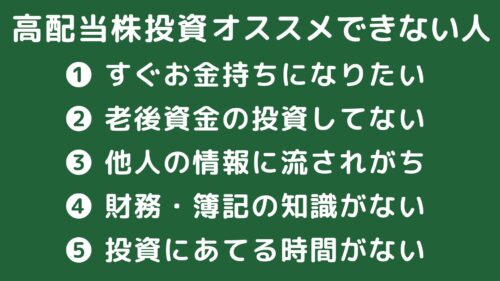

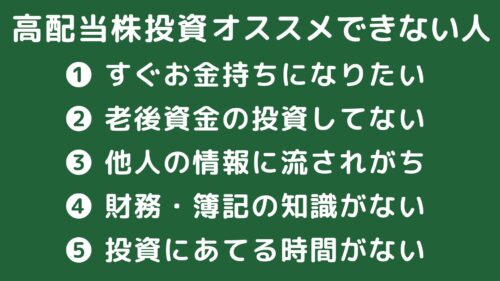

新NISAで高配当株をオススメできない人5選

それでは、

さっそく新NISAで高配当株投資をオススメできない人5つを解説していきます

その前の前提条件として1つ 認識合わせさせてください

投資スタイルの合理的な最適解はありますが

一番大事なのは、あなたの居心地のよい投資を続けることです

ムリな投資をすると辞めてしまうリスクが高いので

もし当てはまっていても、一つの意見!くらいで受け流してください

1. すぐにお金持ちになりたい人

まず1つ目は、

すぐにお金持ちになりたい人です

高配当株投資の大きなデメリットは

資産増加のスピードがインデックス投資より遅いこと

インデックス投資に含まれる企業とは違って

高配当株は成熟した企業が多く

大きな利益拡大もないために株価の値上がりは大きくないです

高配当株の大きなデメリット

だからこそ

高配当株の企業は株主への還元として配当金を多く出しています

資産の増加スピードってそんなに違うの?

高配当株や高配当ETFは

年間配当利回り3%や4%以上であれば優良と言われています

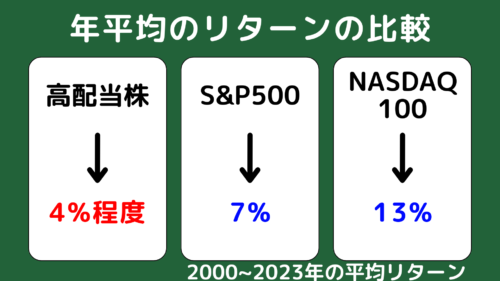

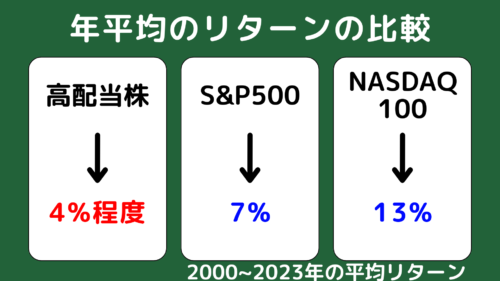

高配当株とインデックス投資のリターンの比較

一方で

新NISAでも人気なインデックス投資のS&P500だと

年間平均で7%のリターンです

さらにハイテク企業の詰め合わせパックである

NASDAQ100の場合だと、年間平均で13%のリターンです

リスクの度合いは全然違うものの、

投資スタイルによってリターンもかなり変わってきますね

2000万円を目標として、

仮に先ほどのリターンが続けば

月5万円のつみたてを考えると

NASDAQ100の年平均リターン13%だと13年かかるところ

高配当株の4%だと21年と長期化します

もしあなたがお金を増やしたい!

そのように考えるなら

高配当株投資は向いていないかもしれません

え?

それなのになんで高配当株に投資するの? 動物

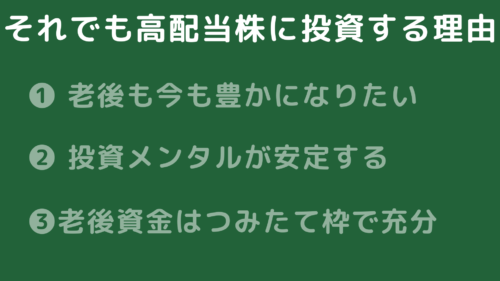

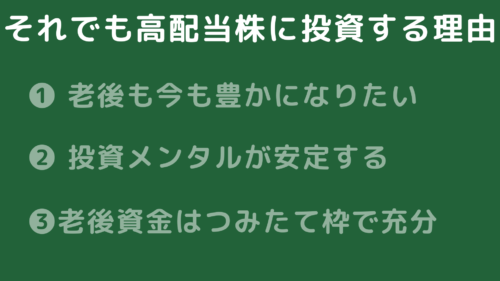

高配当株に投資するメリット

その理由は大きく3つあります

1つ目は老後はもちろん、”今も”豊かになりたいから

2つ目は投資メンタルが安定するから

3つ目は老後資金はつみたて投資枠だけで充分だから

理由の詳細は後でも詳しく解説しますね

ってことで

新NISAで高配当株投資をオススメできない人

その1は、すぐにお金持ちになりたい人でした

2. 老後資金のための投資の運用をしていない

続いてその2は

老後資金のための投資の運用をしていないです

前提条件をお話させていただくと、

新NISAは2つの投資枠があり、

つみたて投資枠は600万円を投資でき、

成長投資枠では1200万円投資できます

新NISAの制度のポイント

つみたて投資枠は金融庁抜粋の投資信託のみで

基本インデックスファンドだけです

つまり高配当株投資をするなら成長投資枠を使います

前提条件を踏まえた上で

高配当株投資をオススメできない人を解説します

1つ目でも言ったように

高配当株投資の資産スピードはゆっくりです

その一方で

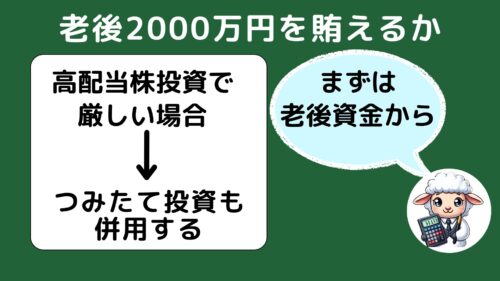

老後2000万円問題と言われるように

老後資金を見据えて投資の資産運用が非常に大事です

つまり

高配当株投資だけで、老後資金を賄えない場合は

つみたて投資も優先して、入金する必要があります

老後2000万円を貯めるために

各年代でどのくらいの投資が必要かを

シミュレーションした動画も大変好評なので

こちらも合わせて見ていただけると理解が深まるはずです

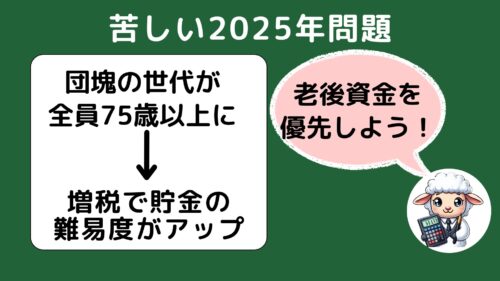

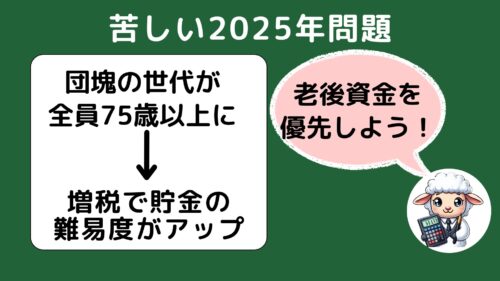

今後は高齢化社会がますます加速していき

特に来年からは2025年問題も差し迫っています

具体的には

団塊の世代が全員75歳以上になることによって、

税金や社会保険料がグッと上がり

投資のお金を貯金することさえも難しくなります

2025年でますます貯金できなくなる

そのため

老後資金の資産運用が今できていない場合は

そちらを優先した方がいいかなと思っています

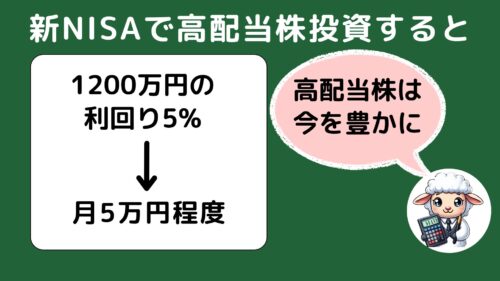

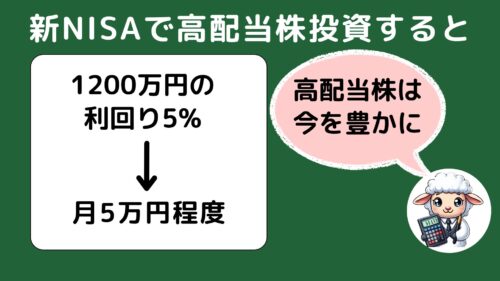

ちなみに…新NISAで高配当株投資すると

どのくらい配当金をもらえるの~

結論言うと、

成長投資枠1200万円を高配当株にフル活用すると

利回り次第ですが、配当金は月5万円程度です

この金額だけでは足りないなぁと思う方は

老後資金をインデックス投資

今を豊かにするために高配当株投資

そういう切り分けがいいかもしれませんね

新NISAで月10万円、20万円の

不良所得、マネーマシンの作り方は

また別の動画でまとめる予定です

ということで

高配当株投資をオススメできない人

その2は 老後資金の投資をしていない でした

3. 他人の情報に流されガチの人です

続いてのその3は

他人の情報に流されガチの人です

ドキっ!!とされて方もいるかもしれませんね

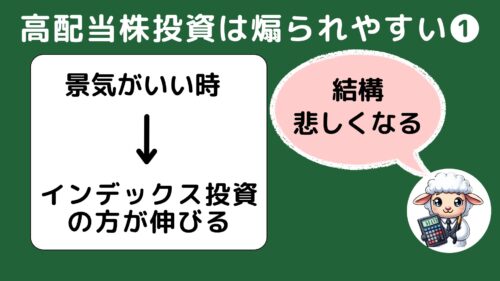

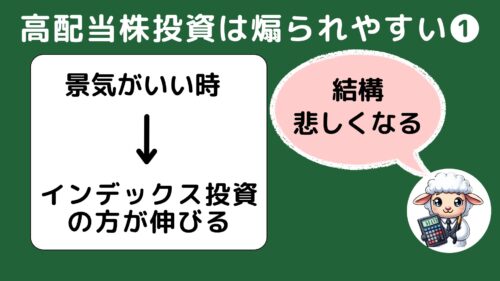

高配当株投資、これは

いろんな人に煽られやすい投資スタイルです

景気がいい時は高配当株は伸びない

景気がいい時は

インデックス投資やハイテク系の投資が伸びて

高配当株は伸びません

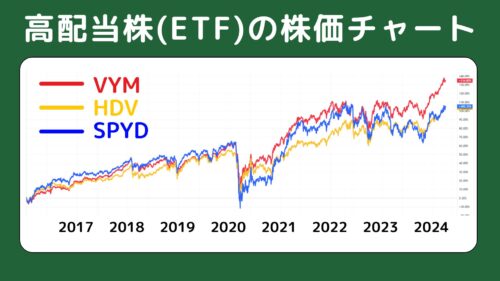

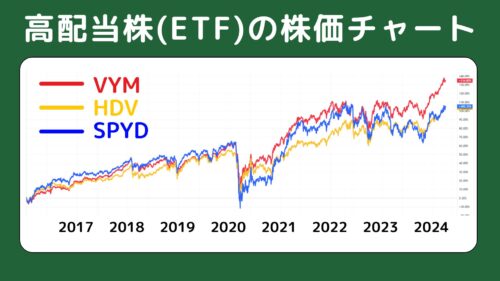

例えばこちらに示す通りに

2020年だと、アメリカのS&P500は+14.6%、さらに

ハイテク株のNASDAQ100だと+45.8%に伸びたのに対して

高配当ETFのSPYDは-11.6%とひじょうに調子は悪かったです

だからこそ

高配当株やっている人はダメだ…

なんて批判が増えてきます

当時のYouTubeでも、SPYDがかなり批判で叩かれてしまって

結構悲しくなりました

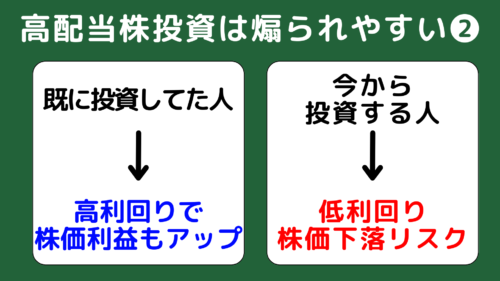

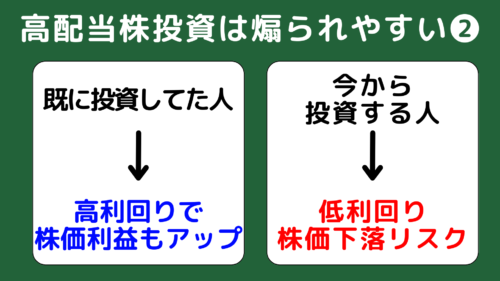

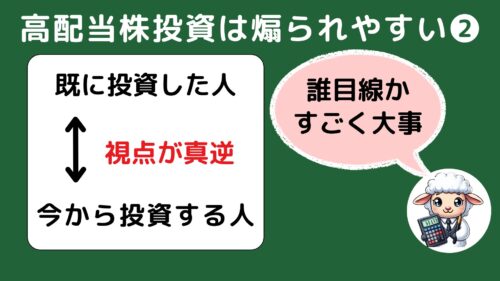

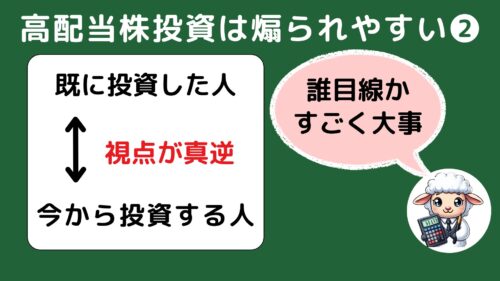

もう一つの高配当株が煽られやすいパターンとして

既に高配当株投資をしている人にも注意です

高配当株は煽られやすい

その理由は

既にその株やETFを買っている側の視点か

今から買いたい人の視点かで感じ方が真逆だからです

誰目線で情報発信しているかが大事ですね

具体的にいうと

わかりやすいのが日本の大手メガバンクですね

三菱UFJはサイコー!ありがとう!と言われますが

今の配当利回りは2.5%を切っており、正直高配当株ではありません

実はここ1年で急激に株価が上昇したから

低利回りになってしまったのが経緯です

でも2023年以前に株を買った人からすると

配当利回りは4%以上で、なおかつ株価の利益も素晴らしいリターンになっている訳です

そんな背景を知らずに

SNSで三菱UFJサイコー!っと喜んでいる姿を見て、

今から買うと低利回りで、株価下落のリスクを抱えてしまいます

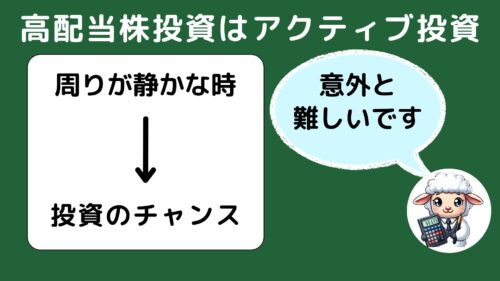

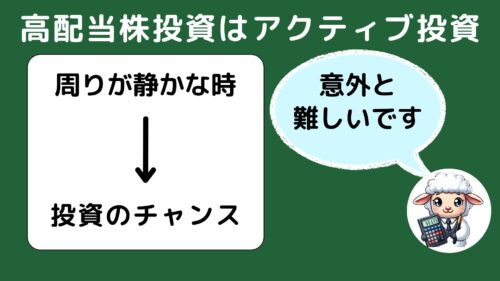

よく勘違いされますが

高配当株投資はインデックス投資ではなく、アクティブ投資です

つまりは

人が騒いでいない時にゴッソリ投資して

人が騒いでいる時は静かに見守る

これが高配当株投資が難しいポイントですね

ってことで

高配当株投資をオススメできない人

その3は 他人の情報に流されガチな人でした。

4. 財務・簿記の知識がない人

続いても4つ目は

財務・簿記の知識がない人です

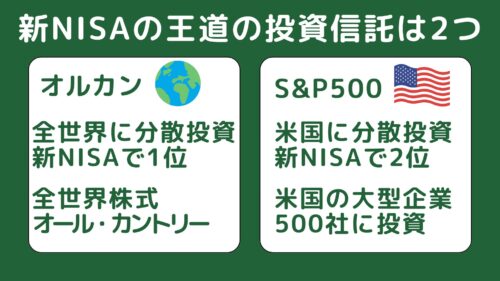

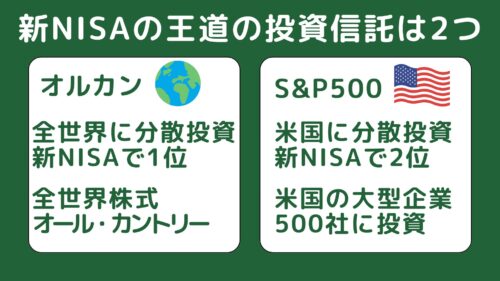

インデックス投資は

ある意味投資の知識がなくとも

全世界株式オルカンやS&P500など

ファイナルアンサーとも呼ばれる投資信託が存在します

一方で高配当株の場合は

財務諸表を読み解くスキルが必要です

なぜなら高配当株と見せかけたワナ銘柄が多いからです

これがメッチャ怖いんです…

え!? 高配当株のワナってあるの?

そこが難しいんですよね

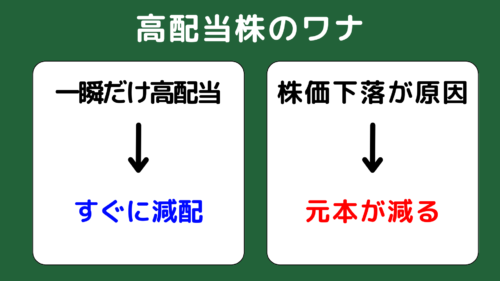

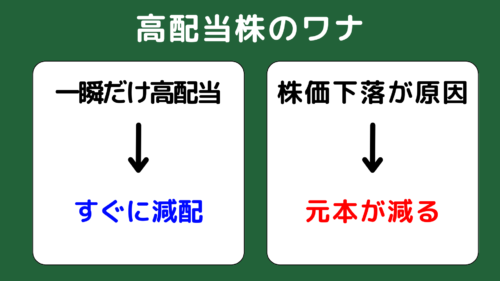

結論、高配当株のワナとは

一瞬だけ高配当株だけであって、

長い将来では減配したり、

株価下落で見かけ上高配当株であって、

そのままズルズル元本が減り続けて、

トータルではマイナスになることです

だからこそ

財務・簿記の知識を身につけて

そんなワナを見破る必要があるんです

高配当株の罠とは

例えば

重要な財務諸表としては

貸借対照表 バランスシート B/S

損益計算書 PL

キャッシュフロー計算書があります

これらは、知識が何もないと

ただの数字の散らばってるだけで

何のこっちゃとなっちゃいます

財務諸表を読み解くと、

以下のような指標でワナ銘柄を仕分けられます

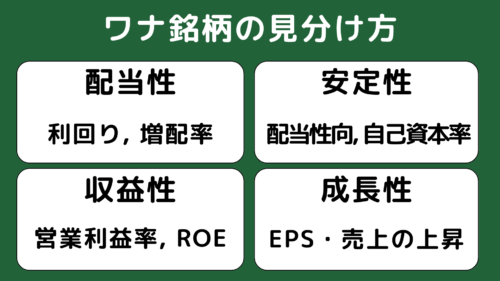

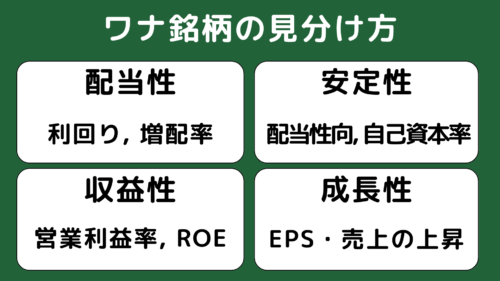

高配当株の罠を見分ける方法

今回は詳しく解説しないものの、

配当性、収益性、安定性、成長性の観点から

優良な高配当銘柄かを紐解くのがポイントです

配当性は 利回りや増配率

安定性は配当性向や自己資本比率

収益性は営業利益率、ROE

成長性はEPSや売上高の上昇率ですね

ん~何言っているかわかんないです

確かにそうですよね…

そんな人でも夢の配当生活をしたいと思うなら

オススメなのがアメリカの高配当ETFへの投資です

ETFとは上場投資信託のことで、

銘柄の詰め合わせパックと認識ください

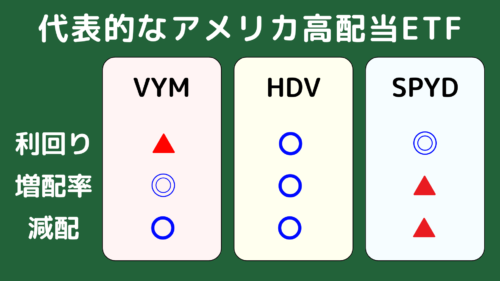

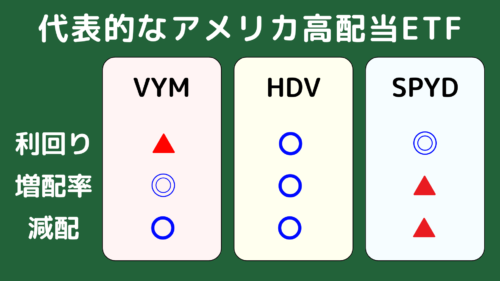

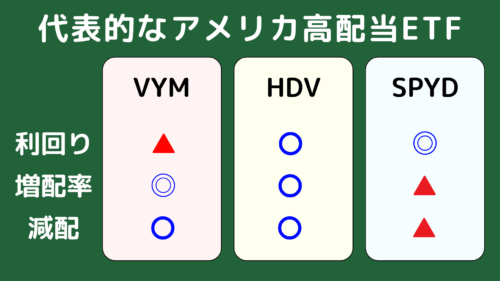

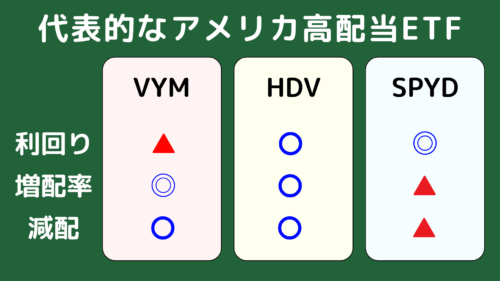

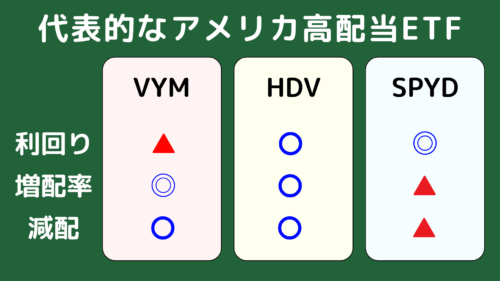

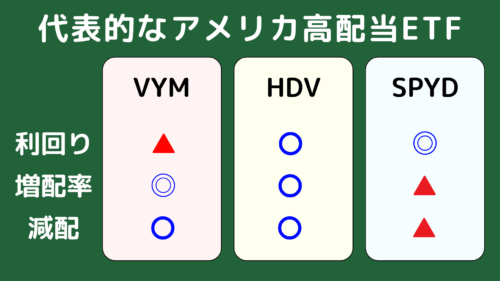

代表的なアメリカ高配当ETFは

VYM, HDV, SPYDの3つです

オススメの高配当ETFはVYM, HDV, SPYD

ザックリ特徴を言うと

VYMは配当利回り3%弱と低いけど、増配率が高い

SPYDは配当利回り4%超えと高いけど、増配率が低い

HDVはその中間 という理解でいいと思います

実は私も新NISAの成長投資枠では

高配当ETFのVYM, HDV, SPYDに毎月20万円を投資しています

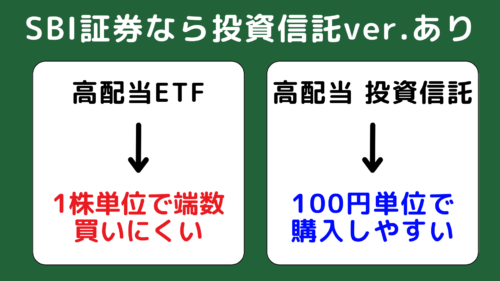

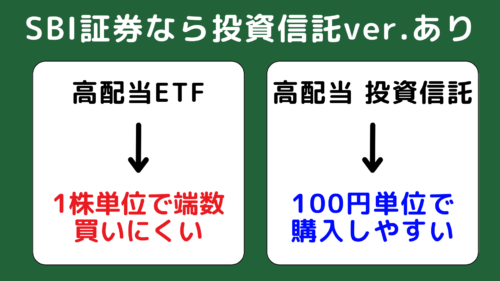

私自身は楽天証券での投資なのでETFを購入しているものの

SBI証券の方なら

投資信託バージョンのVYMやSPYDが

いいかなと思っています

その理由は

ETFだと1株単位なので少し買いづらい一方で

投資信託であれば100円単位で投資しやすいからです

ちなみに

ETFバージョンのVYMやSPYDのコスト、

経費率は0.06%や0.07%で、

投資信託のVYMやSPYDのコストは

経費率は0.12%や0.14%でした。

ここだけ見ると、

ETFのコストの方が安く見えませんか?

でもETFの方だと、もらった配当金に対して

米国の税金がかかってしまうので、

結局同じコストになります

だからこそ、どちらも大した違いはありません

新NISAで税金が非課税になるというのは

あくまで日本国内の税金のことなんですね

あれ?

じゃあ投資信託のVYMやSPYDだとアメリカの税金かからないの?

この回答としては、

結論、実は投資信託の場合でも税金かかっています

詳細は割愛しますが、

アラサー夫婦さんの動画が非常に参考になったので紹介すると

投資信託のVYMやSPYDであっても、

実はアメリカの税金はとられているそうです。

ちなみに

オルカンやS&P500でも外国の税金はとられています

この事実、結構知らない人も多いかもしれませんね

話を戻すと

高配当株は財務や簿記の知識があった方が、

新NISAでの長期運用を続けられると思います

ワナ銘柄を防ぐためにも

配当性、収益性、安定性、成長性など

一つでも一緒に覚えていきましょう!

5. 投資にあてる時間がない人

それでは最後ですね

新NISAで高配当株投資をオススメできない人

その5は、投資にあてる時間がない人です

これまで解説した通りに、

高配当株投資はアクティブ運用で難しい部分も多いです

改めてインデックス投資と比較した

メリット・デメリットを示します

高配当株は、資産増加スピードは遅いものの、

配当金が自動で入ってくるので収入は増えます

その他の観点としては高配当株は時間がかかることです

買う準備として、どの銘柄がいいか分析する時間

買う手前は、決まった銘柄を買うタイミングを見定める時間

そして買った後も

その銘柄が悪くなっていないかメンテナンス管理する時間

いろんな観点で時間がかかってしまいます

投資が好きな人だと、そういう時間が逆にメリットかもしれません

一方で

投資はあくまで資産運用と考えるのであれば、

オルカンやS&P500など王道インデックス投資で

つみたて設定でほったらかし投資をオススメします

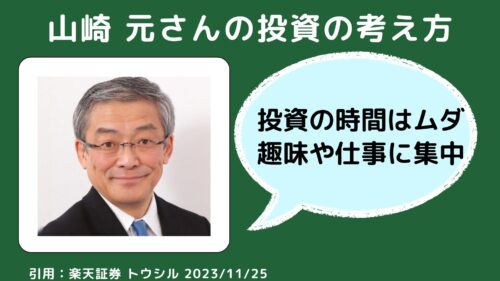

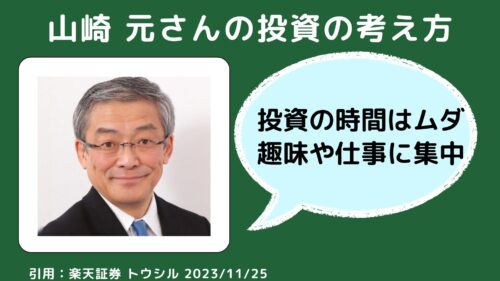

オルカンを広めていただいた経済評論家の

山崎元も、こう言っています

「投資にかける時間はムダだと、多くの投資家に気づいて欲しい。オルカンに投資した後は趣味に精一杯の時間をあててください」と。

でも、、それでも

投資の時間ないけど、夢の配当生活を送りたい!

そんな方にやっぱりオススメなのが

アメリカの高配当ETFである VYMやSPYD, HDVです

高配当ETFもアクティブ投資ですが

批判覚悟で言うと、毎月つみたて投資したらいいと考えています

実際に私も月20万円を高配当ETFに投資しています

その理由として、

これらのETFの株価は長期的に上がり、配当金も増えていくからです

補足するとETFだと配当金ではなく、分配金ですね

こちらにはアメリカの高配当ETF3つのチャートを示しています

確かにS&P500には劣るものの

長期的に上昇していますよね

高配当株がアクティブ投資と言われるのは

株価も上昇しないし、配当も増えないからです

そのような投資銘柄であれば、

つみたて投資は絶対やってはいけません

そうなんですね

ちなみに日本の高配当の投資信託はどうなの?

私自身もいくつかブログで紹介していますが、

結論…微妙ーでしたってところが正直ベースです

高配当な銘柄ではあるものの、

景気敏感株が多くて、株価の振れ幅も大きい割に、すぐ減配もしがちです

個別株としては

オススメのディフェンシブ株がありますので

またリクエストがあれば詳しく解説しようと思います!

まとめ

ぜひご覧ください☺

『節約のまとめ記事』

『新NISAなどの投資のまとめ記事』

それでは今回の動画のまとめです

動画のトピックスとして

新NISAで高配当株をオススメしない人の特徴5つ解説しました

1つ目、すぐお金持ちになりたい人

2つ目、老後資金の投資をしていない人

3つ目、他人の情報に流されガチな人

4つ目、財務・簿記の知識がない人

5つ目、投資にあてる時間がない人でした

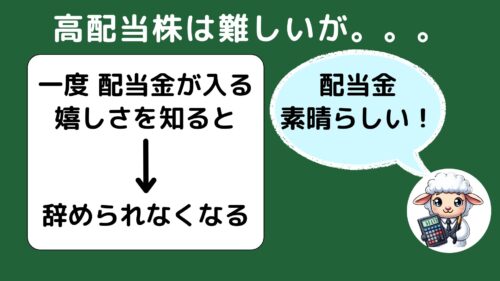

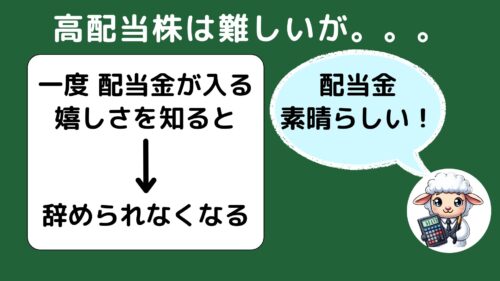

ここまで高配当株投資をオススメしない人を解説していきましたが、

逆に言うと、

これだけの難しさを踏まえても

やっぱり高配当株投資は辞められないです。

一度、配当金が入る嬉しさを知ってしまうと。

私自身も1000万円以上を高配当株に投資をして

月3万円入ってくると、日々をぜいたくに過ごせたり

家賃や光熱費などの固定費の負担を減らせています

高配当株投資をオススメできない人に当てはまっていても

やっぱり投資したい人はいるはずです

そんな人は特に

アメリカの高配当ETFのVYM, HDV, SPYDへの投資をオススメします

ちなみに別途詳しく解説しようとは思うものの、

15年以上投資を続ける人ならVYM、

15年以内に高い配当が欲しいならSPYDが最適解です

新NISAでの長期投資で大事なことは

自分にとって居心地のよい投資スタイルを見つけることです

私もいろいろ解説していきましたが

結局は他人の情報に流されずに、自分がどうやっていきたいかを考えるが大事です

ただ、自分のスタイルと言われてもわからない部分もありますので、いろんな観点で私も解説していこうと思います

リクエストなどあれば、コメントいただけると嬉しいです

最後まで読んでいただき

ありがとうございました!!

![]()

![]()

にほんブログ村

応援クリックいただけると励みになります🔥

![SBI証券[旧イー・トレード証券]](http://taica-1growth-perday.com/wp-content/plugins/a3-lazy-load/assets/images/lazy_placeholder.gif)

コメント