みんながいいって言ってるから

S&P500に投資しています

こんな感じの人に読んで欲しい記事です。

この考えだと老後資金は貯まりません。

S&P500になぜ投資するべきか?

S&P500をオススメできない人や

その対策も解説いたします!

重要ポイントを全てまとめています。

今から投資を始める人にも

既に始めている人にもわかります

ぜひぜひこのブログを読んで

悩みをスッキリさせましょう!

一緒に学んで行動していきましょう!!

こちらのブログ記事は

YouTubeでも解説しています!

改めましてこんにちは!

たいか(X:Taica)です。

フォロワーも7400名突破!

30歳で2000万円貯めて

さらにFIREに向けて

節約・投資を学んでます。

![]()

にほんブログ村

応援クリックいただけると嬉しいです🔥

投資をするならSBI証券がオススメ。

手数料も業界最安値でポイント投資も!

高配当株選びは銘柄スカウターで!

マネックス証券は無料で1日で開設!

\無料で簡単/

\自己紹介の詳細はこちら/

結果だけ知りたい方は

最後のまとめにどうぞ☺

目次に戻る

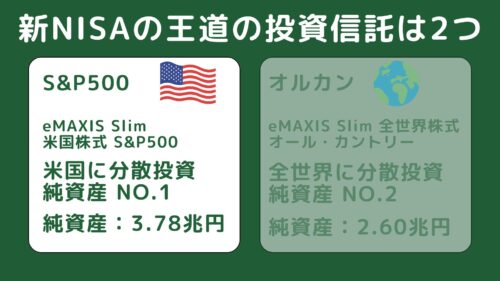

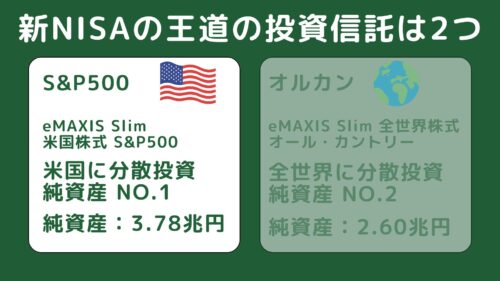

新NISAでも人気のS&P500

S&P500は新NISAでも

トップクラスに人気な商品です

特にeMAXIS Slim S&P500は

投資信託の中で純資産ランキング1位で

オルカンより一歩頭を抜き出てています

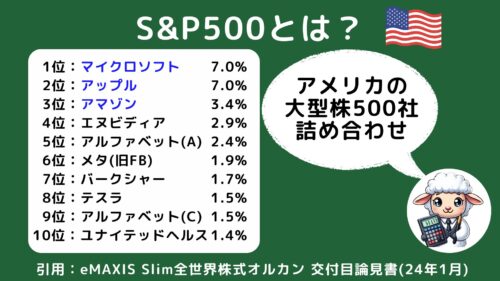

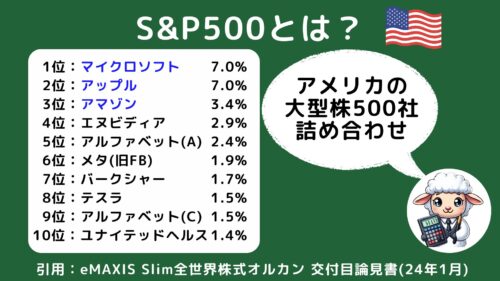

S&P500への投資とは?

ちなみにS&P500とは

アメリカの大企業500社が含まれる

詰め合わせパックのようなもので

その指数 つまりインデックスに

連動する投資信託のことを

S&P500インデックスファンドと呼んでいます

具体的に含まれる企業 銘柄としては

マイクロソフト、アップル、アマゾン

アルファベット(つまりグーグルですね)

などにまとめて投資できます

新NISAの投資額だとオルカンが一番人気

新NISAではオルカンが一番人気で

今年行われた

Fund of the Yearでも5年連続1位です。

X(Twitter)株クラ民ではS&P500が人気

X(Twitter)での株くら民においては

実はS&P500の方が人気なのが事実です

私自身も新NISAでは

つみたて投資枠に月10万円を

S&P500に投資しています

S&P500とオルカン…

どっちに投資すべきか悩む…

そんな人に見てほしいブログ記事です。

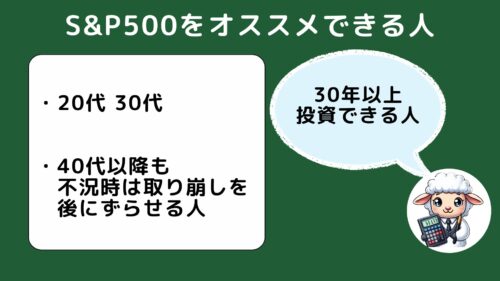

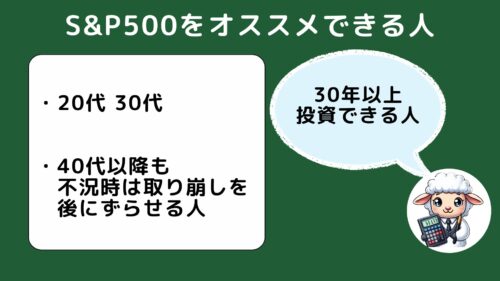

S&P500投資に関して

なぜ30代向けと言ったのかは

ブログの後半でお伝えします

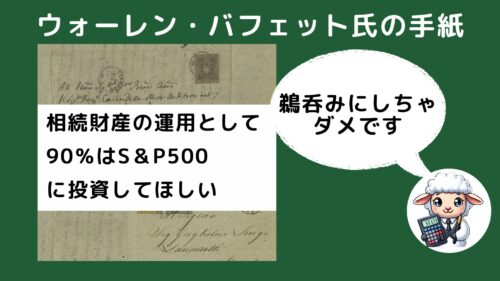

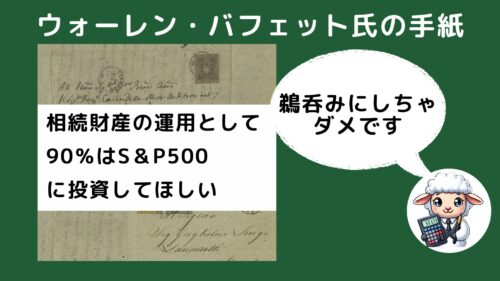

有名人の言葉を鵜呑みにしない

少なくとも

あのウォーレン・バフェットが

奥様への遺言で

90%をS&P500に投資してほしい

と伝えたのが有名ですね

って言葉だけを

鵜呑みにしたらダメですよ

なぜS&P500が人気なのか理解できます

そして、

9割りの人が勘違いしている

デメリットもお伝えして

S&P500をオススメできない人や

その対策も解説します

なぜS&P500の方がオルカンよりいいのか

S&P500を選ぶ人の理由としては、

オルカンよりもリターンが

大きいからですね

つまり

資産が増えやすいということです

具体的には

2020年からの4年間で

eMAXIS SlimのS&P500だと

+104.5%、

eMAXIS Slimのオルカンだと

+80.7%でした

1000万円投資したら

200万円の違いが生まれますね

ただし

メリットとデメリットを理解することは

新NISAで長期運用する上で大事です

今あなたが一番知りたいのは、

S&P500の素晴らしいリターンが

ずーっと続くのかってところですね

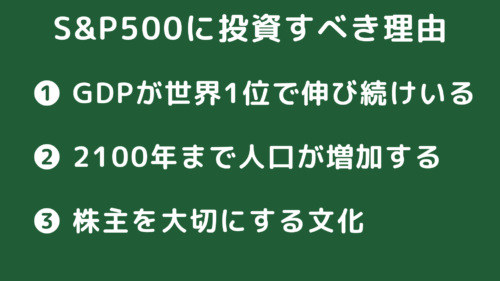

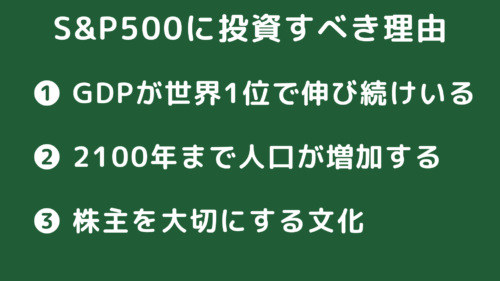

その理由を3つに厳選してまとめてみました!

ちなみに

私のスタンスも補足させてください。

正直、S&P500もオルカンも正解

ちなみに私自身のスタンスとして

S&P500もオルカンも

どちらかに投資すればOKと考えています

どちらがいいという論点で

バチバチにやりあう人もいますが、

ここが一番考えるべき所は

投資をしているか、していないかです

資産運用スタートしていることが一番大事です

それでは、

本題にいきましょう!

S&P500に投資すべき理由❶ GDPが世界一位で伸び続けている

ちなみに

GDPとは国内総生産のことで

1年間に生み出された付加価値のことで

要するに国の経済活動量を示しています

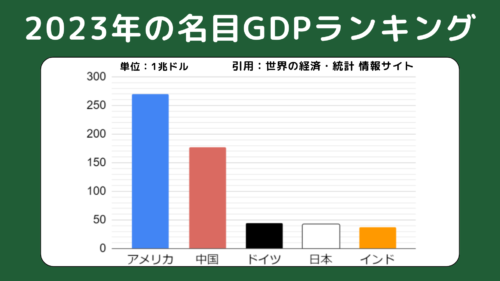

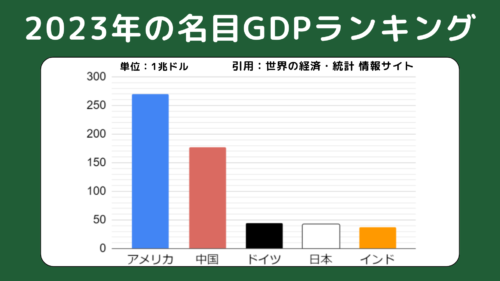

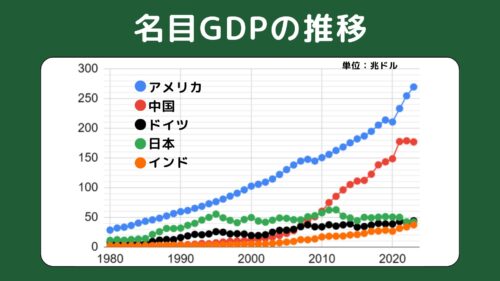

各国の名目GDP(2023年)

こちらのグラフは

各国の名目GDPを示しています

一目でわかる通りに

アメリカが圧倒的な1位ですね

2位の中国とも大きく差をつけており、

3位以降とは

4倍以上の差が空いています

インドも伸びていると思いきや

まだまだ伸びしろタップリです

でも

こんな疑問ありませんか?

いやいや

「今は1位かもしれないけど

将来は追い抜かされるよ!!」

確かに

そんな気もするので

GDPの推移も見ていきましょう!

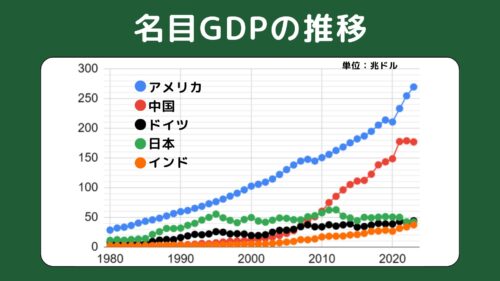

名目GDPの推移(1980-2023)

こちらには

名目GDPの推移を並べています

1980年から2023年のデータです

アメリカって

1位なのは当然ですが

今も伸び率がヤバすぎなんです

例えば

2位の中国だと2022年ごろから

伸び悩んでいるのがわかります

アメリカは逆に

停滞する時期がありません

インドの伸びもスゴイので

伸び率も比較してみましょう

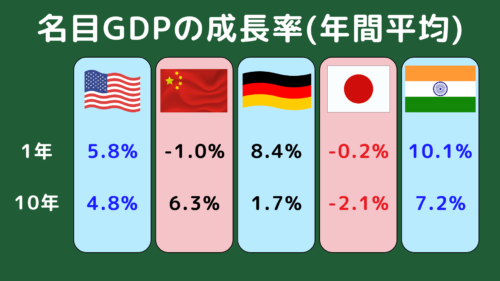

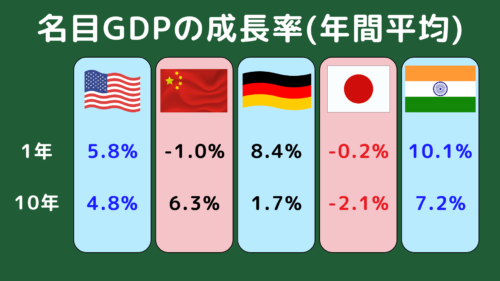

各国の名目GDPの成長率

年間平均成長率(CAGR)として

直近1年のデータと、10年の分データから算出すると

こちらの結果でした

アメリカは

年間平均で5%~6%上昇しています

悲しいのが日本ですね…

残念ながら

ほぼ0%、もはやマイナスですね…

今も少しずつ下がっていますが

減少速度が速くなったらヤバイですね

安西先生なら

こういうでしょう。。。

「まるで成長していない」

一方で

インドの成長率は長期で7%, 直近だと10%

とアメリカ以上に成長していますね

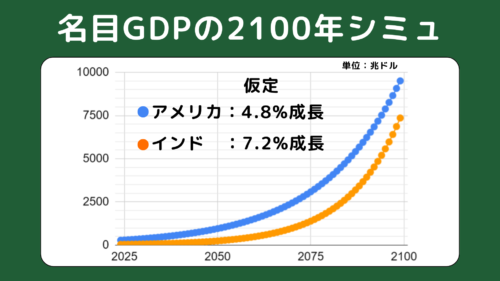

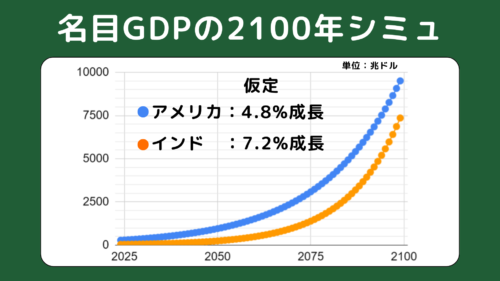

アメリカが4.8%成長、

インドが7.2%成長とすると

インドがアメリカを追い抜かすのは

いつ頃なのかシミュレーションしてみました

インド vs アメリカ 2100年までのシミュレーション

結果がこちらですが

21世紀においてはアメリカが最強っぽいですね

GDPの成長は

国の経済力を示しています

これらのデータを見ると

アメリカが魅力的とわかりますね

ということで

S&P500に投資すべき理由

その1つ目は

GDPが世界1位で伸び続けているから

でした!

S&P500に投資すべき理由❷は2100年まで人口が伸び続けるから

その2は

2100年まで人口が伸び続けるからです

しかも

GDP上位国だと唯一なのがスゴイポイントです

ここで疑問なのが、

人口が増えると

株価の上昇が関係ある? 動物

と思いますよね

人口が増えると

需要が増えて、雇用も増えて

市場が拡大します

人口が増えていいこと

さらに

新しいニーズ・市場も

誕生していきます

つまりは

既存のシェアを奪いあうのではなく

パイ自体が増えるのでみんなハッピーですよね

さらには

人口は明日急に

増えたり減ったりしないので

超長期の予想で

よく使用されます

ってことで

各国の人口推移を

見てみましょう!

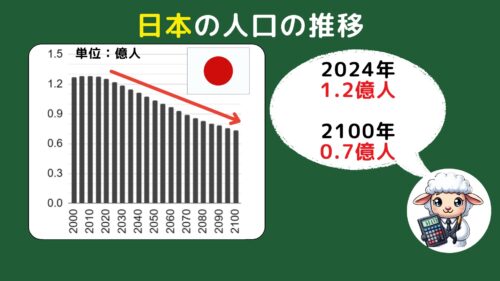

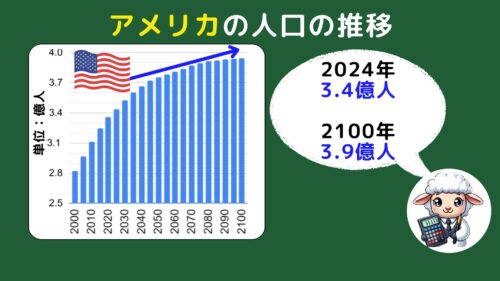

日本の人口推移

まずは比較で日本から

日本の人口減少は

もうわかっていると思いますが

なかなか深刻なくらい、減少しています

2024年現在は1.2億人で

2100年には7000万人と半分近くまで

減ってしまいます

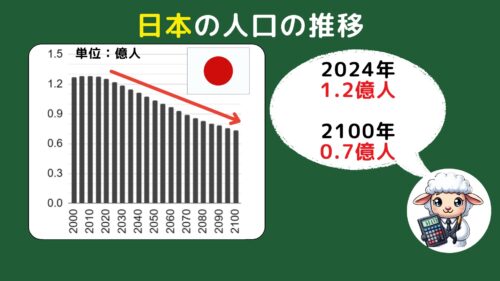

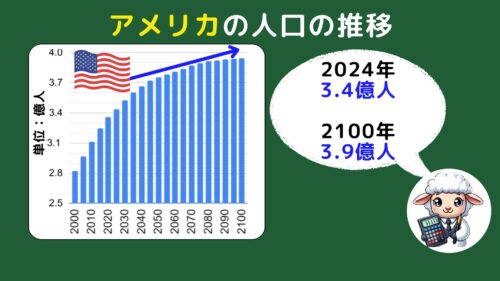

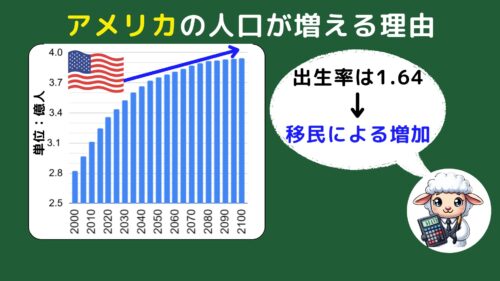

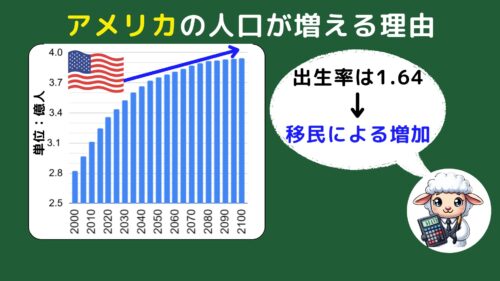

アメリカの人口推移

一方で

アメリカの人口推移はこちら

2024年で3.4億人、

2100年で3.9億人です

実はアメリカは

2100年までずーーっと増え続ける予想なんです

これ、

すごくないですか?

アメリカの人口増加の要因

ちなみに

人口増加の理由としては

自然増加と社会的増加が

考えられます

自然増加は

子どもが生まれること

社会増加は

移民などですね

アメリカの人口増は社会増加

アメリカの出生率は2023年で

1.64であり、2.0以下でした

つまりは

アメリカの人口増加は

自然増加ではなく、

社会増加が要因ですね

さすが移民の国です

ちなみに

日本の出生率は1.34なので

とはいえ

まだアメリカの方が

子どもの数は圧倒的に多いです

話戻って結論としては

アメリカは移住によって

人口増加を実現していますね

ちなみに

今伸びている国として

中国やインドも見ていきましょう!

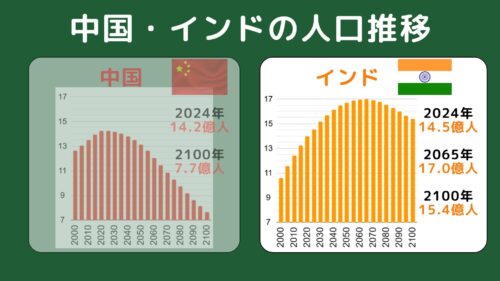

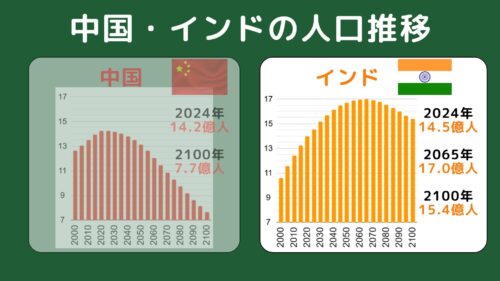

中国の人口推移

実は

中国は直近の2020年を境に

日本よりひどく人口減少しています

2024年では14.2億人で

2100年には7.7億人に減っています

減少率で言うと

日本よりもはるかに異常なスピードで

少子化が進んでいますね

これがGDPが下がってきた理由の

1つでもありえそうです

続いて、インドも見てみましょう!

インドの人口推移

インドにおいては

2023年に中国の人口を抜いて

世界第一位です

でも

人口は2065年ごろをピークに

減少していきます

実は2100年までは

増加しないんですよね

ちなみに

詳細は割愛しますが、

ベトナムなどの東南アジアや

ブラジルなどの南アメリカも

2100年までには

人口は減少していきます

ナイジェリアなどのアフリカ大陸は

2100年まで人口増加する国が多いです

でも、考え方としては

人の数だけじゃなくて

若い人の人数じゃないの?

って疑問もでてくると思います

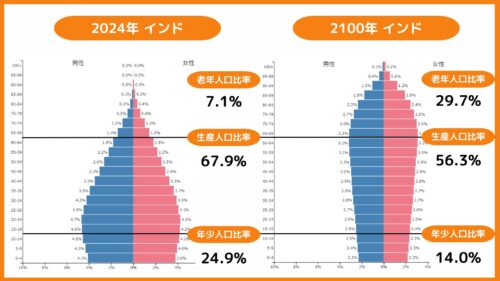

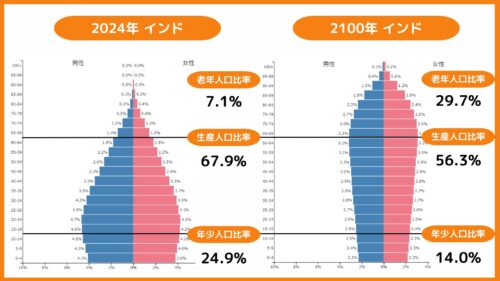

人口ピラミッドも見てみましょう

まずは日本から

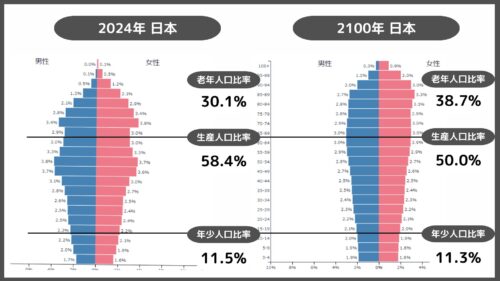

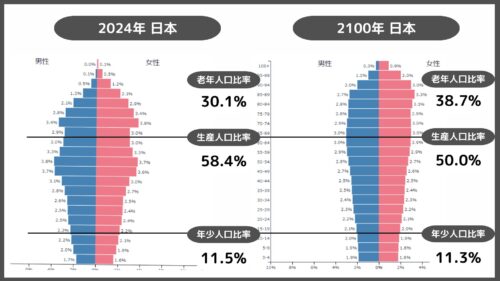

日本の人口ピラミッド

こちらのデータは

2023年時点と2100年の推移です

人口の区分として

18歳以下を年少人口

18歳から64歳を生産労働人口

65歳以上を老年人口と言います

日本の場合は

少子高齢化と言われる通りに

老年人口が多いですね

現在で30%、

2100年には40%弱になります

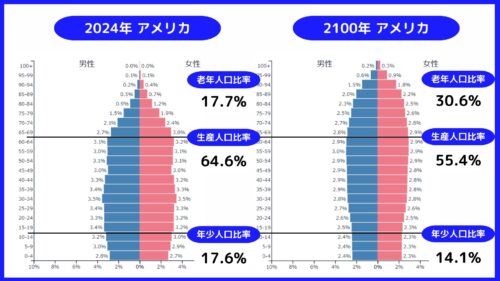

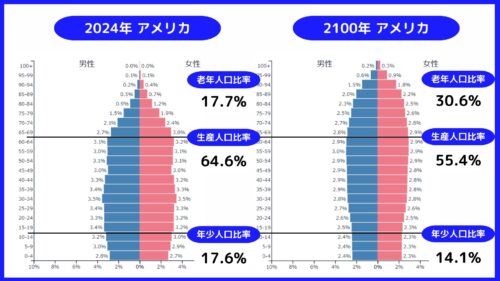

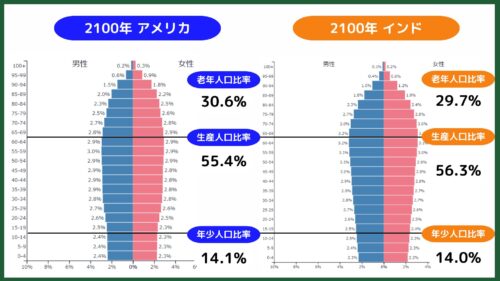

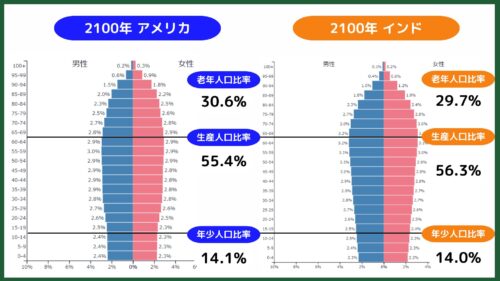

アメリカの人口ピラミッド

アメリカだと

現在で20%弱、2100年で30%です

2024年での人口ピラミッドは

老年人口が細くなってて

日本とは全然違う形ですね

人口が伸びている

中国やインドも見てみましょう!

中国の人口ピラミッド

中国の老年人口は

14%から41%に増加

これは日本よりも

深刻な少子高齢化ですね

2024年も形が歪で

国の政策が大きく影響してそうです

インドの人口ピラミッド

インドの老年人口は

2024年で7%、

2100年で30%と

アメリカと同程度の水準ですね

ここで

2100年でのアメリカとインドの

人口ピラミッドを並べてみると

アメリカは先進国ながら

インドのように

まだまだ若い人口分布を維持し

続けるのが最強です

とはいえ

将来はどうなるかはわかりません

何かのシナリオが変わり

アメリカの人口が減る可能性もあります

そうなった場合は

S&P500への投資も慎重になるべきです

だからこそ

1年に1回はアメリカの人口分布を

確認しましょう!

ということで

S&P500に投資すべき理由

その2つ目は

先進国唯一の2100年まで人口が伸びる

でした!

S&P500に投資すべき理由❸ 2100年まで人口が伸び続ける

企業が関わっている関係者は

とてつもなく広いです

株主はもちろん、

調達先から取引先に、

従業員や政府までと

イラストに示すと

見えてきますね

ここで

アメリカは他の国と比べても

株主重視であって、

投資家にとって法整備も整っている

と言われています

逆に日本は

あまり株主を大切にしないとも

言われて悲しい状況でもあります

最近は状況が変わってきましたが

やっぱりアメリカは頼もしいです

それって

具体的にどういうことなの??

確かにそう思いますよね

例えば

株主を大切にする一つの指標として

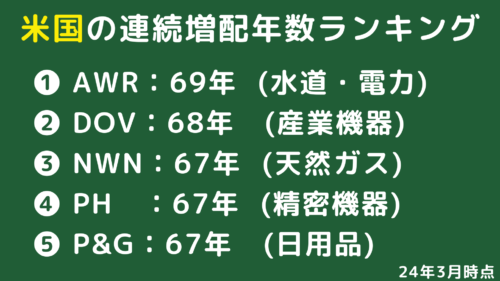

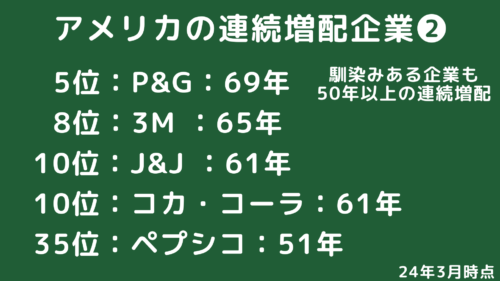

連続増配年数を見てみましょう!

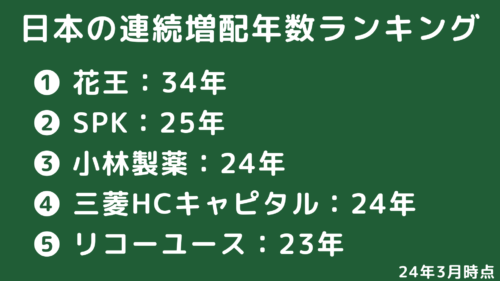

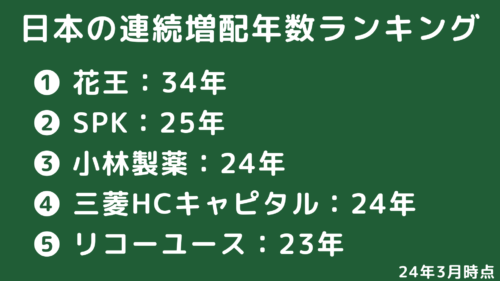

比較としてまずは

日本の連続増配ランキングです

日本の連続増配ランキング

1位は花王の34年

差をつけて

SPKや小林製薬、リース系企業が

25年~23年とと続いています

20年以上も連続増配はスゴイですよね

ちなみに

こういう企業は素晴らしいものの

企業によっては

売上・利益が下がると

すぐに配当金が減配してがっかり…

なんてことが往々にしてあります

これって考え方によっては株主側に

利益減少の責任を押し付けてますよね。

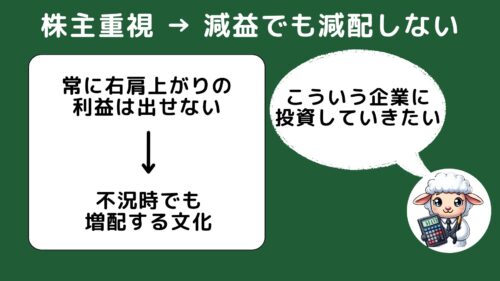

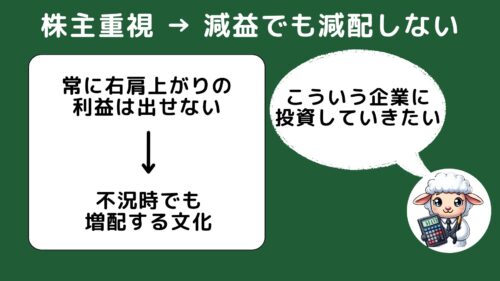

でもアメリカ企業の考え方は

売上利益の減少は経営者の責任

株主への還元を大切にしているので

配当金を減配しない企業も多いです。

って前置きを入れたところで

アメリカの

連続増配ランキングを見てみましょう!

アメリカの連続増配ランキング

堂々の一位は

水道・電力会社のエア・ウォーターです

連続増配年数はなんと70年弱!!

これ、、、メッチャヤバイですね

5位まで並べても

67年以上が当たり前にいるんです

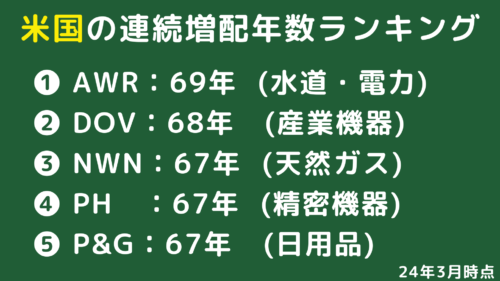

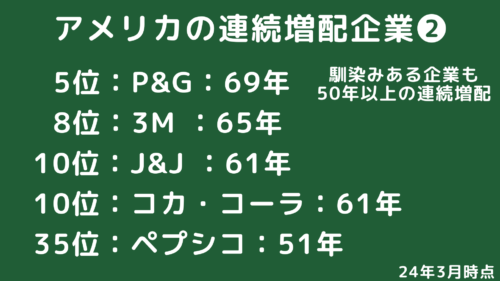

馴染みある企業を5つに絞っても

P&Gや3M,ジョンソンエンドジョンソン

コカ・コーラにペプシと

どれも50年以上の連続増配なんですね

ペプシの51年連続増配でも35位

ってのがすごいですね

ちなみに

日本の連続増配ランキング

1位の花王 34年を

アメリカのランキングに当てはめると

74位でした

いやいや

そういう企業は

ずーっと調子がいいからじゃない?

確かにそんな疑問も出てきます

でも

このデータを見ると感心すると思います

P&Gの超長期の株価チャート

例えば

P&G社の株価チャートを見ると

常に右肩上がりではなくて

何度も何度も

不況な時を乗り越えていました

特に2000年のITバブルや

2009年のリーマンショックは

かなり大変だったと思います

それでも

増配し続けているのは

株主のことを考えているからに

他なりませんですよね

ということで

S&P500が優れている理由

その3つ目は

株主を重視する文化がある

でした!

ここまで

アメリカの凄さを聞くと

オルカンじゃなくて

S&P500に投資したい!!

って思う人も多いと思います

ところがどっこい

S&P500をオススメ

“できない”人もいます

冒頭で30代向けと言った部分ですね

S&P500投資はなぜ30代向けなのか

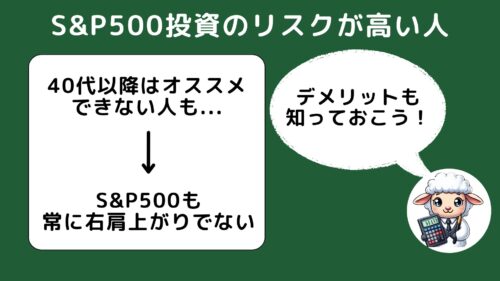

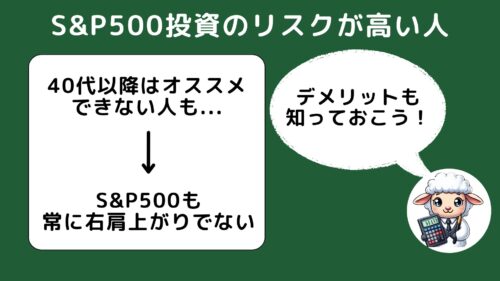

なぜ

40代や50代にはS&P500の人は

S&P500投資のリスクが高くなるのか?

それは、

S&P500も常に右肩上がりではないからです

えーーー?

どういうこと?

って思われるので解説します

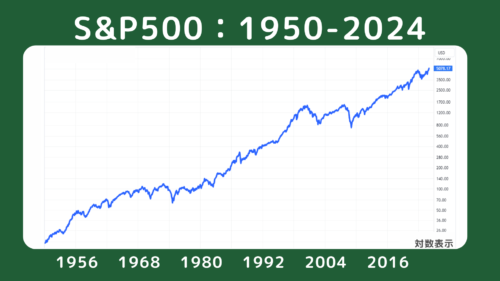

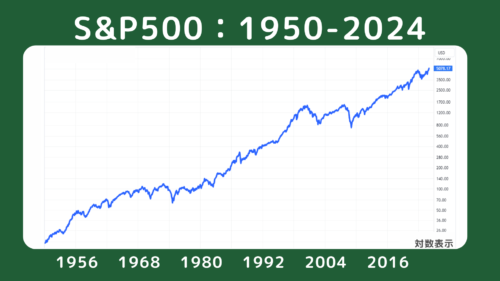

S&P500の超長期チャート

こちらにはS&P500の

1950年から2024年の対数表示のチャートです

スゴイ右肩上がりですよね

でも

もう少しS&P500のデータを眺めると

本当に大丈夫?とわかってきます

賢い人なら

もうお気づきかもしれません

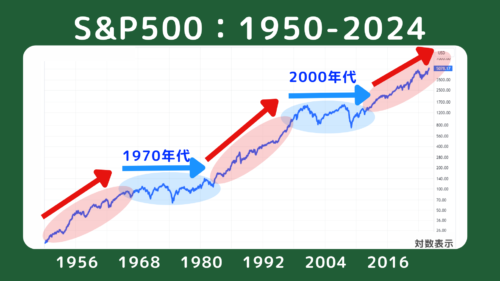

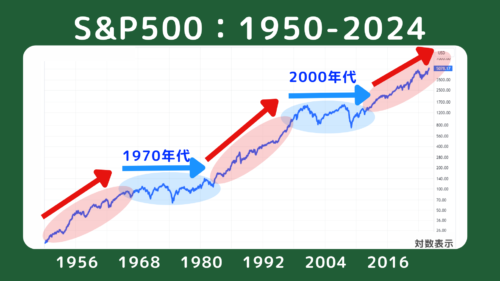

実はS&P500も停滞時期がある

実は

大体15年~20年ほど感覚で

区切ってみると

15年ほどは停滞する

期間があるんです ここ大事

2000年代の

ITバブルやリーマンショック

1970年代の

オイルショックなど

何かしらの不況な時代は必ずやってきます

今の実情を考えると

2010年から現在まで右肩上がりです

つまりは

2030年から2050年ごろは

不況になっている可能性が高いです

S&P500投資のリスクが高い人

S&P500投資のリスクが高い人たちは

❶ 40代以降で今から投資スタート

❷ 60代には取り崩しを考えている

このパターンの人です

そんなこと言っても…

じゃあどうすればいいの?

って意見もあると思うので

一つ提案を言うと

やっぱり

オルカンがオススメです

一つ前のブログ記事で

詳しく説明したので見てほしいですが

アメリカが停滞した時は

他の国が伸びています

そして

オルカンはそんな国の比率を

自動的に上げてくれる最強機能があります

一方で30代、20代の方は

取り崩すタイミングは

30年、40年と

まだまだ先になると思います

逆に不況な時に

積み立てすれば

いざ取り崩すタイミングでは

上昇気流に乗れています逆に言うと

40代以降の方もS&P500を

オススメできる人もいます

それは

もし不況な時においても

すぐに投資のお金を売却しなくても

70代までグッと待てる人です

そのためには

やっぱり節約と個人で

パッと稼げる力が必要かなと思ってます

ということで

なぜ30代向けとタイトルを書いたかの解説でした!

まとめ

ぜひご覧ください☺

はい!

それではまとめに入ります

S&P500に投資すべき3つの理由はこちら

でした

1点補足で、

S&P500への投資の注意点です

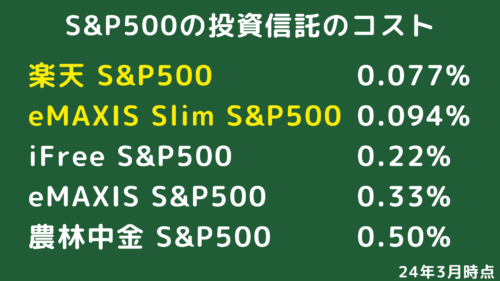

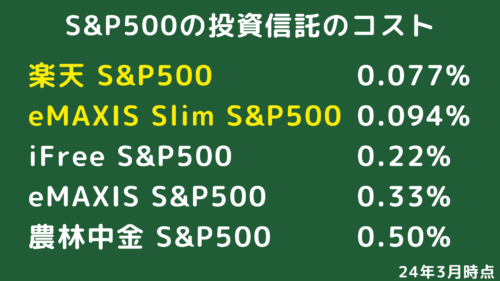

実はS&P500って名前の投資信託は

めっちゃたくさんあります

でも同じくS&P500に連動するのに

コストが可愛くないものもあるんです

S&P500連動の投資信託を選ぶなら

コストは0.2%以下のものがいいですね

普段買い物だと

コストが高い方が品質がいい感覚ですが、

投資の世界では

コストが低い方が品質がいいです

今回

S&P500の完全ガイドとして

1本の動画にまとめてみました

改めて

私のスタンスをいうと

S&P500でもオルカンでも

どちらかに投資すればOKと考えています

どちらがいいという論点で

バチバチにやりあう人もいますが、

ここが一番考えるべき所は

投資をしているか、していないかです

ぜひ一歩行動して

新NISAで投資での資産運用を始めました!

と声をいただけると私はスゴイ嬉しいです

これからも

私と一緒に資産運用を学んで

今も未来も豊かな人生を歩みましょう!

一緒に長く投資を続けていきましょう🔥

最後まで読んでいただき

ありがとうございました!!

![]()

![]()

にほんブログ村

応援クリックいただけると励みになります。

![SBI証券[旧イー・トレード証券]](http://taica-1growth-perday.com/wp-content/plugins/a3-lazy-load/assets/images/lazy_placeholder.gif)

コメント